Anleihen kaufen

Schon Börsenaltmeister André Kostolany wusste: "Wer gut essen möchte, kauft Aktien. Wenn Sie aber Ihre Nerven schonen möchten, investieren Sie in Anleihen." Was Sie beim Kauf festverzinslicher Wertpapiere beachten sollten und wie Sie Anleihen geschickt für Ihren Anlageerfolg einsetzen, lesen Sie hier. Gleich zu Beginn gibt es die besten Tipps und Antworten auf die wichtigsten Fragen rund um das Thema Anleihen kaufen!

Anleihen kaufen - Empfehlungen & Tipps

Anleihen kaufen - das Wichtigste in Kürze

Anleihen – das zeichnet sie aus

André Kostolany hatte recht: Anders als Aktienanleger können sich Anleihekäufer meist entspannt zurücklehnen und sich an ihren Zinszahlungen erfreuen. Aber was zeichnet eine Anleihe aus?

Anleihen sind Schuldverschreibungen. Manch einer spricht auch von verzinslichen Wertpapieren, Rentenpapieren oder Obligationen. Lassen Sie sich von der Begriffsvielfalt aber nicht verwirren. Wichtig ist die Funktionsweise der Papiere: Wenn Sie eine Anleihe erwerben, geben Sie dem Herausgeber der Anleihe einen Kredit. Dafür erhalten Sie Zinsen und, wenn alles gut läuft, am Laufzeitende Ihr Kapital zurück (Tilgung). Je nachdem, wer den Schuldschein herausgegeben hat, spricht man beispielsweise von Staatsanleihe („Government Bond“) oder Unternehmensanleihe („Corporate Bond“). Und je nach Zahlungskraft (Bonität) des Herausgebers gibt es sichere Anleihen, Anleihen für chancenorientierte Anleger und sogar hoch spekulative Anleihen, die dem Anleger ebenso hohe Renditen versprechen.

Sie müssen sich übrigens nicht zwangsläufig selbst um die Auswahl geeigneter Renten kümmern. Wenn Sie einen Anleihefonds kaufen übertragen Sie die Auswahl Ihrer Anleihen an einen Fondsmanager. Vorteil dabei: Mit einem Anleihe- bzw. Rentenfonds investieren Sie mit einem Papier gleich in viele Anleihen, eliminieren damit das Einzelwertrisiko bzw. senken Ihr Anlagerisiko.

Auch bei Anleihen gilt: Im Einkauf liegt der Gewinn

Egal ob Sie als Fondssparer auf Rentenfonds setzen oder einzelne Anleihen selbst kaufen: Gerade im Anleihebereich gilt die bewährte Kaufmannsregel: „Im Einkauf liegt der Gewinn.“ Da die Rendite im Vergleich zu Aktienanlagen meist geringer ausfällt, sollten Sie umso mehr auf Ihre Transaktions- und Orderkosten achten.

Unser Tipp: Abonnieren Sie jetzt unseren kostenlosen Newsletter!

Für wen eignet sich der Anleihekauf?

Eine Anleihe ist prinzipiell eine recht sichere Geldanlage. Kursveränderungen fallen normalerweise erheblich moderater aus als bei Aktien. Ein Grund, weshalb gerade konservative Anleger häufig Anleihen kaufen. Anders als bei festverzinslichen Wertpapieren können sich Anleger auch vor Fälligkeit/ Laufzeitende von einem Rentenpapier trennen, indem Sie die Anleihe ganz einfach über die Börse verkaufen. Gerade Anleihen von seriösen Schuldnern können daher eine gute Alternative zu Festgeld-Anlagen sein. Bei spekulativen Anleihen mit höheren Renditen, die von Schuldnern geringerer Bonität ausgegeben werden, kommen hingegen auch chancenorientierte Investoren auf ihre Kosten.

Staatsanleihe oder Unternehmensanleihen kaufen?

Genau hier, bei der Wahl des Schuldners (auch Emittent genannt), wird es spannend. Wenn Sie Ihr Kapital beispielsweise einem zahlungskräftigen Staat wie der Bundesrepublik Deutschland leihen, erhalten Sie in der Regel eher niedrige Zinsen. Bundesanleihen, so heissen die deutschen Staatspapiere, eignen sich daher vor allem für sicherheitsorientierte Anleger oder Personen, die kurzfristig Geld parken möchten.

Wesentlich rentabler ist das weite Feld der Unternehmensanleihen. Je nach Bonität des Unternehmens bieten die sogenannten „Corporate Bonds“ Renditen, die bei noch überschaubarem Risiko dem Vielfachen einer Bundesanleihe entsprechen können. Doch wie beurteilt man als Anleihekäufer die Chancen und Risiken einer Unternehmensanleihe?

Festverzinsliche Wertpapiere sicher beurteilen

Anleihen sind einfacher zu verstehen, als der Laie denkt. Schon grundlegende Kennziffern erlauben Ihnen einen souveränen Einblick in die Chancen und Risiken des Rentenpapiers. Nachfolgend finden Sie eine Übersicht der wichtigsten Kennzahlen, die Sie vor dem Kauf einer Anleihe studieren sollten.

Der Kupon von Rentenpapieren

Die gewöhnliche Anleihe sieht regelmässige Zinszahlungen vor. Deren Höhe nennt man Kupon.

Doch Vorsicht: Viele Einsteiger verwechseln Kupon mit Rendite. Der Unterschied: Der Kupon, also die Höhe der Zinszahlung, stehen ebenso wie die Zinstermine von vornherein fest. Von eher exotischen Ausnahmen abgesehen, ändert sich bei Anleihen während der Laufzeit hier also nichts. Die Rendite bis zur Restlaufzeit hingegen schwankt mit jedem Börsenkurs. Steigt der Kurs der Anleihe, wird das Wertpapier an der Börse also teurer, sinkt Ihre Rendite als Rentenanleger. Anders herum gilt auch: Bei fallenden Anleihekursen steigt die Rendite. Der Grund liegt auf der Hand: Sie müssen dann einen geringeren Geldbetrag aufwenden, um in der Zukunft den (stets gleichen) Kupon zu erhalten.

Nullkuponanleihen

Eine eigene Spezies bildet das Reich der Nullkuponanleihen. Einer solchen Anleihe heftet kein Kupon an und folglich entfällt auch die jährliche Zinszahlung. Stattdessen erfolgen Zins- und Rückzahlung zur Fälligkeit der Anleihe. Nullkuponanleihen, auch Zerobonds genannt, notieren daher an der Börse zu niedrigeren Kursen als Anleihen vergleichbarer Bonität und Restlaufzeit. Das „Zins-Äquivalent“ von Zero Bonds ergibt sich daher aus der Differenz zwischen niedrigem Ausgabekurs und erhöhtem Tilgungspreis.

Floater statt Festkupon

In den vergangenen Jahren kamen zahlreiche Anleihe-Variationen auf den Markt. Schon etwas älter ist der „Floater“. Bei diesen Anleihen variiert der Herausgeber den Kupon. So gibt es Anleihen, deren Kupon beispielsweise an die jährliche Teuerungsrate (Inflation) gebunden ist. Diese auch als Inflation-Linked-Notes bezeichneten Wertpapiere können Sie beispielsweise erwerben, wenn Sie mit steigender Inflation rechnen. Der dann steigende Kupon entschädigt Sie für den mit der Inflation einhergehenden Kaufkraftverlust.

Die Rendite einer Anleihe

Diese in Prozent angegebene Kennzahl gibt Ihnen die zu erwartende jährliche Rendite an. In die Berechnung der Rendite fliessen die Laufzeit der Anleihe, die Höhe der Zinszahlungen, der Kaufkurs und der Rückkaufkurs der Anleihe ein.

Wichtig: Die Renditeberechnung unterstellt, dass Sie die Anleihe bis zur Fälligkeit halten. Allgemein gilt: Je länger die Restlaufzeit und geringer die Finanzkraft des Unternehmens, desto höher die Renditeerwartung.

Der Nominalwert festverzinslicher Wertpapiere

Der Nennwert bzw. Nominalwert gibt den Wert an, zu dem Sie in der Regel Ihr Kapital zurückerhalten. Gewöhnlich haben viele Anleihen einen Nennwert von 1.000 Euro. Der Nennwert bildet zugleich die Mindeststückelung beim Anleihekauf. Weitere gebräuchliche Nennwerte sind 50.000 Euro oder 100.000 Euro. Sie scheiden wegen ihrer Höhe für viele Privatanleger aus. Nicht selten ist ihr Handel an der Börse wenig liquide, es werden also nur wenige Stücke umgesetzt.

Der Kurswert

Der Kurswert ist der Börsenkurs der Anleihe. Er wird anders als bei Aktien nicht in Euro und Cent angegeben, sondern in Prozent des Nennwerts. Notiert das Rentenpapier etwa bei 100 Prozent, so entspricht dies exakt dem Nennwert. Der Experte nennt das „zu pari“. Liegt der Börsenkurs unter dem Nennwert, spricht man von „unter pari“, andernfalls „über pari“.

Die Laufzeit von Anleihen

Die meisten Anleihen haben eine bereits bei Herausgabe feststehende Laufzeit und folglich einen fixen Tilgungstermin. Das macht sie zu einem angenehmen, planbaren Investment. Es gilt die Regel: Je kürzer die Restlaufzeit, desto geringer das Risiko einer Anleihe.

Stichwort Ausfallrisiko: Auf das Rating achten!

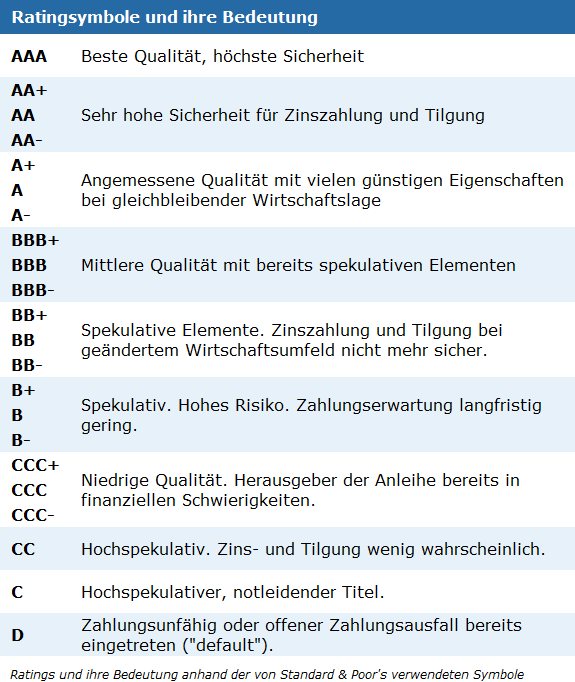

Eine Anleihe ist, wie Sie gesehen haben, in ihrem Kern ein börsengehandelter Kredit. Damit kommt dem Kreditnehmer, also dem Herausgeber der Anleihe, und dessen Kreditwürdigkeit entscheidende Bedeutung zu. Seine Bonität müssen Sie aber nicht selbst ermitteln. Kredit- bzw. Ratingagenturen übernehmen diesen Job für Sie. Sie heissen Moody’s, Standard & Poor’s, Fitch oder Creditreform. Sie nehmen viele Anleihen-Herausgeber unter die Lupe. Am Ende ihrer Untersuchungen steht ein Symbol, das sich Ratingsymbol nennt und von „AAA“ je nach Agentur bis „C“ oder „D“ reicht, wobei „AAA“ beste Bonität bedeutet und „C“ bzw. „D“ Zahlungsverzug heisst.

Tipp: Schauen Sie noch vor Betrachtung von Laufzeit, Kupon und Rendite auf das Rating. Es sollte eher im oberen Bereich liegen, dem so genannten „Investment-Grade“.

Rentenfonds oder Anleihe kaufen?

Es ist nicht nur eine Frage des Geschmacks, ob Sie Anleihen selbst auswählen oder die Tätigkeit gegen Gebühr einem Fondsmanager überlassen. Anleihefonds bieten einige handfeste Vorteile: Sie investieren bereits mit dem Kauf eines einzelnen Fondsanteils in mehrere Anleihen. Diese als Streuung oder Diversifikation bezeichnete Strategie senkt Ihr Investment-Risiko, zumal dann, wenn der Fondsmanger Anleihen verschiedener Laufzeiten, Bonitäten und Regionen (Währungen) ins Rentendepot nimmt.

Tipp: Wenn Sie eher auf höhere Renditen zielen, sollten gerade Einsteiger die Auswahl und regelmässige Neuanpassung einem Fondsmanager mit ausgewiesener Expertise überlassen. Seien Sie auch bei der Abwicklung kompromisslos: Kaufen Sie Rentenfonds bei einer Depotbank mit kostenloser Kontoführung und günstigen Ordergebühren. Achten Sie auch auf den Ausgabeaufschlag, dem bei den Fondsgebühren wohl wichtigsten Kostenfaktor. Worauf Sie beim Fondskauf achten sollten, lesen Sie in unserem Ratgeber Fonds kaufen.

Der Reiz von Fremdwährungsanleihen

Neben Anleihen, die in Euro notieren, gibt es auch Anleihen in fremden Währungen. Anleihen anderer Währungsräume bieten Ihnen die Möglichkeit, zusätzlich an Änderungen des Wechselkurses zu verdienen. Beachten sollten Sie hierbei, dass Sie nicht nur eine Währungschance haben, sondern auch ein Währungsrisiko eingehen.

Beispiel: Sie erwerben eine US-Dollar-Anleihe mit einer Restlaufzeit von einem Jahr. Der Kurs, der zugleich Ihr Kaufkurs ist, beträgt 96 Prozent. Der Kupon des „Dollarbonds“ beträgt zwei Prozent. Folglich vereinnahmen Sie zur Fälligkeit in einem Jahr, wenn die Anleihe zum Preis von 100 Prozent getilgt wird, eine Rendite von 6,25 Prozent. Fällt aber der Kurs des US-Dollars zum Euro um drei Prozent, vereinnahmen Sie deutlich weniger bzw. nur noch etwa die Hälfte der ursprünglich anvisierten Rendite. Zusammengefasst: Fremdwährungsanleihen haben ihren eigenen Reiz. Sie sollten bereits vor dem Kauf wissen, ob Sie sich und Ihr Kapital den auch von Volkswirten schwer prognostizierbaren Währungsentwicklungen aussetzen möchten.

Exkurs: Das Zinsänderungsrisiko verstehen

Anleihen können auch für chancenorientierte Anleger interessant sein. Das Zauberwort heisst Zinsänderungsrisiko. Wer die damit verknüpfte Chance kennt, wird in Anleihen ein ergiebiges Betätigungsfeld zum Traden finden. Die Ausgangslage: Behalten Sie Ihre Anleihe bis zur Tilgung, zahlt Ihnen der Herausgeber das Renten-Wertpapier zur Fälligkeit zum Kurs von 100 Prozent zurück. Interessanter und potenziell renditeträchtiger für risikobereite Anleger kann ein Anleihetrade sein, also der Anleihekauf und -Verkauf noch vor Fälligkeit. Der Reiz: In diesem Fall nehmen Marktkräfte grossen Einfluss auf den Kurs Ihrer Anleihe. Allen voran der unter dem Einfluss von Notenbanken und Konjunktur stehende allgemeine Marktzins.

Fallen die Zinsen, steigen die Kurse

Fällt der Marktzins, steigt gewöhnlich auch die Attraktivität der an der Börse umlaufenden Anleihen und damit regelmässig auch deren Börsenkurs. Steigt der Marktzins hingegen, sinkt die Attraktivität umlaufender Anleihen und mit ihr der Börsenkurs. Mit Annäherung an das Laufzeitende aber entfaltet der Rückzahlungskurs von 100 Prozent eine gewisse magische Wirkung. Der Anleihekurs strebt dieser Marke förmlich entgegen.

Renditeträchtig: Langläufer mit niedrigen Kupons

Das bedeutet: Je länger die Restlaufzeit, desto heftiger reagiert der Börsenkurs der Anleihe auf kleinste Änderungen des Marktzinses. Die nominelle Höhe Ihrer Kuponzahlung bleibt davon freilich ebenso unberührt wie die Rückzahlung zur Fälligkeit zum Kurs von 100 Prozent. Die zwischenzeitlichen Schwankungen können Langfristanleger, die bis zur Fälligkeit dabei bleiben wollen, ignorieren. Aktive Anleihe-Trader können die Schwankungen aber auch gezielt nutzen.

Ein Beispiel für das Zinsänderungsrisiko

Ein Beispiel: Sie kaufen eine Anleihe mit einer Laufzeit von zehn Jahren. Kupon und Kapitalmarktzins betragen jeweils zwei Prozent. Daher sollte Ihr festverzinsliches Papier an der Börse exakt bei 100 Prozent notieren. Wenn Sie also 10.000 Euro anlegen möchten, müssen Sie weder ein Ab- noch ein Aufgeld zahlen. Sie kommen mit eben jener Summe „zu pari“ zum Zug.

Plötzlich steigt der Marktzins beispielsweise von zwei auf drei Prozent, weil Anleger eine Zinswende durch die Notenbank erwarten. Eine banale Änderung? Keinesfalls! Zwar bekommen Sie weiter Jahr für Jahr Ihren Kupon von zwei Prozent. Aber der Wert des Zahlungsstroms künftiger Erträge verringert sich. Die Folge: In diesem Beispiel fiele der an der Börse gehandelte Anleihekurs von 100 auf knapp unter 91 Prozent – ein Minus von fast zehn Prozent. Andersherum: Wäre der Marktzins von zwei auf ein Prozent gefallen, hätten aktive Anleger Gewinne von zirka zehn Prozent realisieren können.

Das Zinsänderungsrisiko ausschalten

Wenn Sie sich gegen solche Schwankungen weithin immunisieren möchten, können Sie zu Anleihen mit variablem Kupon (Floater) greifen. Koppelt der Herausgeber einer solchen Anleihe den Kupon an den Marktzins, fallen die Reaktionen auf Änderungen des Marktzinses geringer aus. Dies verstetigt Ihre Rendite.

Wandelanleihen (Convertible Bonds)

Wandelanleihen sind eine besondere Spezies für erfahrene Anleger. Mit ihnen bekommen sie zusätzlich zu den Zinszahlungen einen Fuss in die Tür zum Aktienmarkt. Indem Wandelanleihen zu einem bestimmten Kurs in Aktien getauscht werden können, steigt oder fällt ihr Kurs – gleichwohl in gedämpfter Form – mit dem Kurs der Aktie, in die die Wandelanleihe getauscht werden kann. Wandelanleihen sind aber in aller Regel risikoreicher.

Aber: Anleihen sind eine interessante Wertpapierklasse und eine Bereicherung für jedes Anlagedepot. Versierte Anleger stellen Ihr Anleiheportfolio selbst zusammen. Einsteiger sollten eher mit risikoärmeren Anleihen Erfahrungen sammeln und auch den Einsatz von Rentenfonds in Betracht ziehen.

Zum Weiterlesen:

» Anleihe-News + spannende Anleihen finden

» Anleihefonds: So finden Sie die besten Fonds

Anleihen kaufen - das sollten Sie tun

Von Christian Ritter und Volker Altvater

*Das bedeutet das Sternchen: Unsere Ratgeber-Artikel sind objektiv recherchiert und unabhängig erstellt. Wir wollen so möglichst vielen Menschen helfen, eigenständig Vermögen aufzubauen und in Finanzfragen die richtigen Entscheidungen zu treffen. Damit unsere Informationen kostenlos abrufbar sind, werden manchmal Klicks auf Verlinkungen vergütet. Diese sogenannten Affiliate Links kennzeichnen wir mit einem Sternchen. Geld bekommt die finanzen.net GmbH, aber nie der Autor individuell, wenn Leser auf einen solchen Link klicken oder beim Anbieter einen Vertrag abschliessen. Ob die finanzen.net GmbH eine Vergütung erhält und in welcher Höhe, hat keinerlei Einfluss auf die Produktempfehlungen. Für die Ratgeber-Redaktion ist ausschliesslich wichtig, ob ein Angebot gut für Anleger und Sparer ist.

Home » Anleihen kaufen

Bildquelle: travellight / Shutterstock.com

Sie wollen regelmäßig die neuesten Empfehlungen zu Aktien, ETFs und anderen Wertpapieren erhalten?

Dann abonnieren Sie jetzt den kostenlosen Ratgeber-Newsletter!